从中物联钢铁物流专业委员会调查、发布的钢铁行业PMI来看,1月份为51.5%,环比上升5.9个百分点。分项指数中,新订单指数、新出口订单指数、进口指数、原材料库存指数和生产经营活动预期指数增幅较大。产成品库存指数下降明显。PMI显示,虽然限产政策实施,生产有所下降,不过由于今年天气较暖,工地还未完全停工,赶工期导致需求不降反升,订单有所上升。

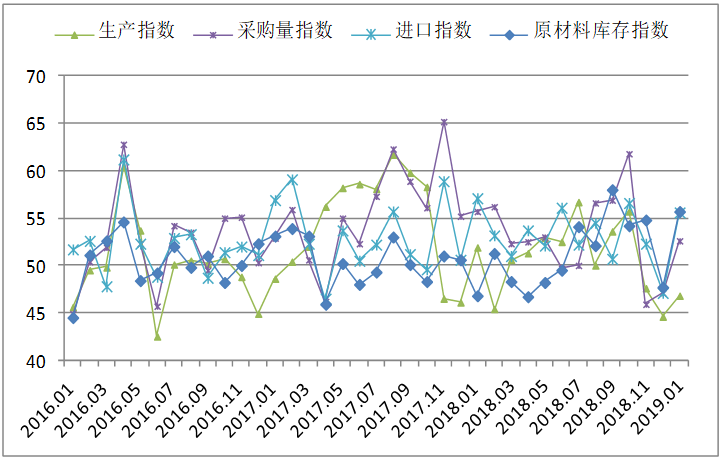

图1 2016年以来钢铁行业PMI指数变化情况

一、市场分析

(一)钢厂生产下降趋势有所放缓

1月份,生产指数为46.8%,环比回升2.2个百分点。由于春节临近加上限产政策实施,钢厂保持产量有所下降,不过下降趋势有所放缓。据中钢协最新数据显示,1月上旬全国重点钢铁企业粗钢日均产量184.44万吨,较上月同期下降0.7个百分点。与生产相关的采购和库存活动较上月相比均有明显上升,原材料采购量指数为52.6%,环比上升5.5个百分点;原材料进口指数为55.6%,环比上升8.5个百分点;原材料库存指数为55.7%,环比上升8.0个百分点,表明企业对后市持有乐观预期,加大备货力度,以待年后迅速投产。

图2 2016年以来生产指数、采购量指数、进口指数和原材料库存指数变化情况

(二)钢市需求有所回升

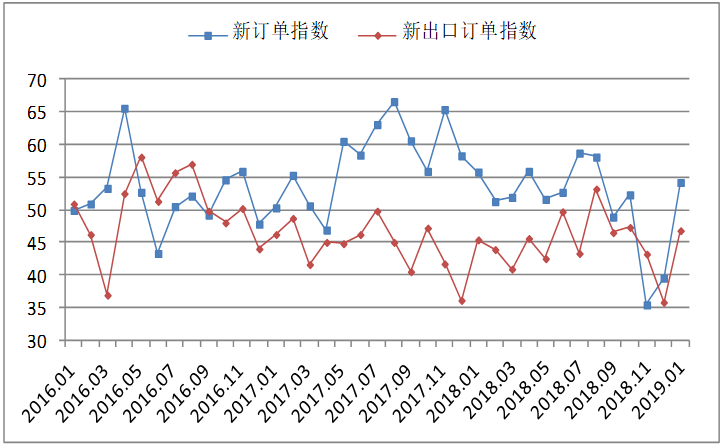

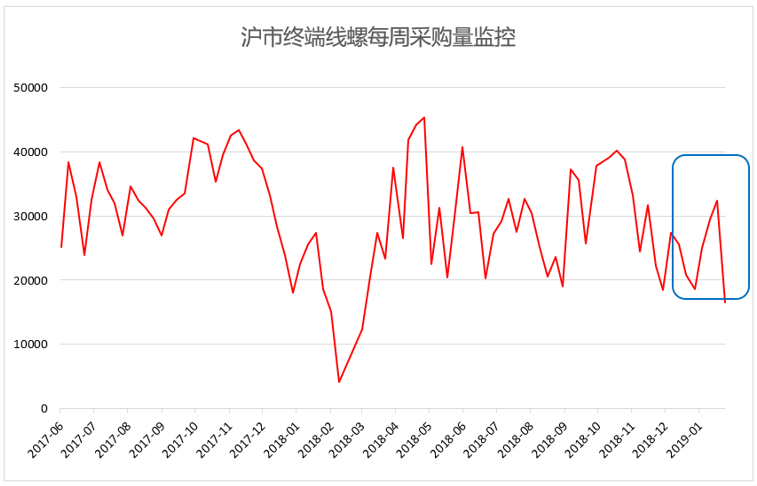

1月份,新订单指数为53.4%,环比上升13.9百分点,新出口订单指数为44.1%,环比上升8.3个百分点,两个指数均有较大幅度回升。由于今年冬季有暖冬迹象,所以整体工地需求并没有出现断崖式下滑,况且春节时间较早,部分终端赶工迹象也比较明显,因此导致了本月整体钢市需求回升。此外,新年资金面的由紧转松以及中美贸易战进入缓和期等因素影响,市场的整体预期也由悲观专为观望甚至偏乐观。从监测的沪市终端线螺采购数据来看,1月份沪市线螺终端日均采购量上升12.01%,较上月逆势回升。

图3 2016年以来新订单指数、新出口订单指数变化情况

图4 2017年6月份以来沪市终端线螺每周采购量监控

(三)钢厂库存减少 社会库存有所回升

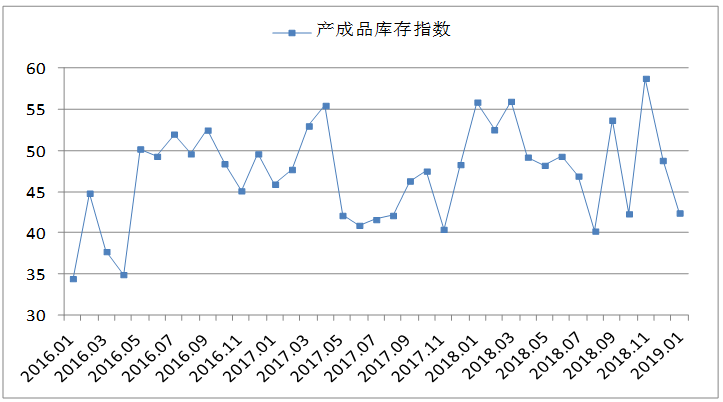

1月份,在钢厂产量下降和市场需求回升的共同作用下,钢厂产成品库存明显下降。产成品库存指数为42.4%,环比下降6.4个百分点。据中钢协统计数据显示,1月上旬末,全国重点钢铁企业钢材库存量1126.79万吨,较上一旬末下降1.05%。

社会库存方面,全国20个城市5大品种钢材社会库存总量环比有所回升。据中钢协统计,本月社会库存总量854万吨,环比上升3.6%。其中钢材市场库存总量749万吨,上升3.8%,港口库存105万吨,上升2.7%。分品种看,本月5大品种钢材社会库存环比各有升降,其中热轧卷板库存环比上升4.4%,冷轧卷板库存环比上升0.1%,中厚板库存环比下降6.1%,线材库存环比上升14.8%,螺纹钢库存环比上升5.6%。

图5 2016年以来产成品库存指数变化情况

(四)钢材价格振幅收窄

1月份,国内钢材需求有所回暖,价格小幅震荡。卓钢链数据显示,1月2日,上海螺纹钢指数为3788元/吨,到1月25日,上海螺纹钢指数为3819元/吨,单月最大振幅为53元/吨。在春节将至和冬季天气因素两方面作用下,1月国内钢材市场成交量减小,振幅收窄,价格没有明显波动。

图6 2017年以来上海螺纹钢指数变化情况

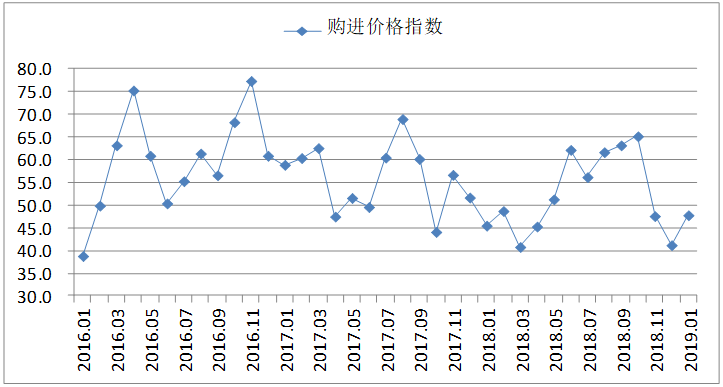

(五)原材料价格下降趋势明显放缓

1月份,国内原材料价格下降趋势明显放缓,部分原材料价格出现回升。原材料购进价格指数为47.8%,环比上升6.6个百分点。截止到1月29日,河北地区普碳方坯价格为3430元/吨,较上月末上升50元/吨;山东地区废钢价格为2200元/吨,较上月末上升70元/吨;江苏地区65-66品味干基铁精粉价格为715元/吨,较上月末上升15元/吨,普式62%铁矿石指数为78.7美元/吨,环比上升8.06%。

图7 2016年以来购进价格指数变化情况

(六)资金面趋于宽松

据央行数据,2018年12月份新增人民币贷款1.08万亿元,同比多增4995亿元。12月份社会融资规模增量为1.59万亿元,比上年同期多33亿元。12月末M2同比增长8.1%,增速比上月末高0.1个百分点,与上年同期持平; M1同比增长1.5%,增速与上月末持平,比上年同期低10.3个百分点; M0同比增长3.6%。全年净投放现金2563亿元。从12月信贷数据来看,国内资金整体流动性较11月份继续改观,且相比去年同期水平也有一定提高,可以看出目前整体资金环境还是相对较为宽松的。此外,从当前市场预期来看,整体货币流动性由收紧趋于宽松的概率较高,因此一些资金密集型行业接下来的发展将迎来一定机会。当然,资金对行业的选择依然会制约相关产业的进一步发展,所以钢铁行业能否因此获益,还需要持续观察。

二、后市研判

(一)新基建项目预期拉动钢铁市场

在稳增长的大背景下,5G、人工智能、工业互联网、物联网等新基建成为未来几年内聚焦重点,将为我国经济带来新增长点,预计未来三年拉动投资将超过4万亿元。其中三大电信运营商在5G领域的总投资规模将达1.3万亿元至1.4万亿元人民币,5G相关的终端设备、天线、射频、模块等产业链均有钢铁行业密切相关,预期将有效拉动钢铁行业发展。同时国内继续大力补短板并淘汰落后产能,家电、汽车等热点产品也有不同程度的政策利好,这些也都会提升钢材需求。

(二)淡水河谷溃坝事故的影响不容忽视

1月25日,巴西淡水河谷发生溃坝事故,并宣布将继续停止10座大坝的运营,预计将影响4000万吨铁矿石产量,这一事故对全球铁矿石市场造成重大影响。事故发生后,国际铁矿石价格迅速抬升,国内铁矿石港口现货价格也相应上涨。尽管淡水河谷表示会调剂产量,增加其他矿区的供给,但2019年淡水河谷减产几成定局,或将影响全球的铁矿石供给格局,促使铁矿石价格走高。淡水河谷对我国钢铁行业的影响不容忽视,首先我国是淡水河谷铁矿石的主要买家,其减产直接影响到我国铁矿石进口,即便能寻找到替代货源,也会在影响我国整体进口数量、成本和格局;其次是淡水河谷事故可能引发全球主要矿商对安全问题的重视,从而开展各种形式的相关工作,在短期内影响铁矿石的供给。因此,我国应持续关注淡水河谷事故的影响,采取适当措施予以应对。

综合来看,1月份钢铁行业总体有所上扬,虽然钢厂生产有所缩减,钢贸商补库意愿不如往年强烈,但由于暖冬和年后赶工等因素的叠加,市场需求有明显回升,外部需求也有好转,企业原材料备货意愿较强,对后市预期较为乐观。同时也要关注国际铁矿石市场的走势,采取适当的应对措施。预计2月份春节过后,钢厂可能迅速进入生产状态,且钢铁市场在政策利好、资金面趋松和需求扩张的共同作用下,会有一个趋于活跃的过程,钢价有一定的震荡上行空间

地址:北京市丰台区南四环西路188号6区18号楼B座11层 电话:010-83673352 京ICP备05004099号-2|京公网安备11010602060132号 中国物资储运协会版权所有 技术支持:友汇网

友情链接